Publié le : 11 mars 2015

Source : lesakerfrancophone.net

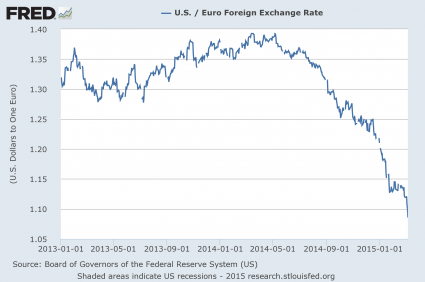

Le mardi 10 février 2015, l’euro est tombé brièvement en-dessous $1,07 pour la première fois en près d’une douzaine d’années. Et le dollar américain continue de monter contre presque toutes les autres devise majeures. L’indice du dollar américain a augmenté de façon incroyable, 23% en seulement huit mois. C’est le rythme d’augmentation le plus rapide depuis 1981. Vous pourriez être tenté de penser qu’un dollar plus fort est une bonne nouvelle, mais ce n’est pas le cas.

Un dollar américain fort fait souffrir les exportations américaines, nuisant ainsi à notre économie. En outre, la faiblesse du dollar américain a alimenté l’expansion considérable des marchés émergents autour de la planète au cours de la dernière décennie. Lorsque le dollar devient beaucoup plus cher, il devient beaucoup plus difficile pour ces pays d’emprunter davantage et de rembourser les anciennes dettes. En d’autres termes, le boom des marchés émergents est en train de devenir un fiasco. Non seulement cela, mais il est important de garder à l’esprit que les institutions financières mondiales parient une énorme quantité d’argent sur les mouvements de devises.

Selon la Banque des règlements internationaux, 74 trillions de dollars en dérivés sont liés à la valeur du dollar américain, de l’euro et d’autres devises mondiales. Lorsque les taux de change commencent à valser sur les places financières, vous pouvez être assuré que quelqu’un là-bas est en train de perdre une énorme quantité d’argent. Si cette bulle de dérivés finit par imploser, il n’y aura pas assez d’argent dans le monde entier pour sauver tout le monde.

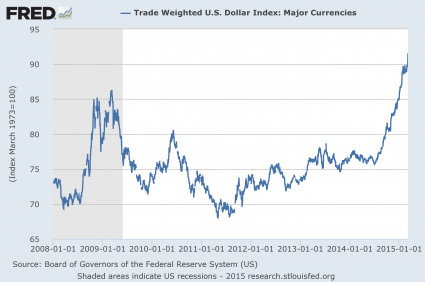

Vous rappelez-vous la dernière fois qu’une telle ruée sur le dollar américain s’est produite ? Comme vous pouvez le voir sur le graphique ci-dessous, c’était à la mi-2008, et ce qui s’en est suivi a été la pire crise financière depuis la Grande dépression …

Un dollar américain qui augmente rapidement est extrêmement déflationniste pour l’économie mondiale dans son ensemble. C’est un immense drapeau rouge, et pourtant presque personne n’en parle. Pendant ce temps, l’euro continue sa descente aux enfers dans l’oubli …

Combien de fois l’ai-je dit? L’euro se dirige vers le plus bas de tous les temps. Il va arriver à la parité avec le dollar américain, puis finalement il va descendre en dessous de la parité. Cela va causer des maux de tête massifs dans le monde financier. Les Européens tentent de guérir leurs problèmes économiques en créant d’énormes quantités d’argent neuf. C’est la version européenne de l’assouplissement quantitatif, mais cela a des effets secondaires très désagréables.

Les marchés commencent à réaliser que si la valeur du dollar américain continue d’augmenter, ce sera finalement très mauvais pour les marchés d’actions. En fait, la montée du dollar américain est citée comme la principale raison de la baisse de 332 points du Dow Jones mardi …

Selon CNBC : La moyenne industrielle du Dow Jones a chuté de plus de 300 points en dessous de la moyenne mobile de l’indice sur 50 jours, effaçant les gains pour l’année. Le S&P 500 a également clôturé dans le rouge pour l’année et pulvérisé sa moyenne mobile à 50 jours, ce qui est un indicateur de la tendance du marché. Seul le Nasdaq s’est accroché à des gains de 2,61% sur l’année. «Il y a une préoccupation que l’énergie et la force du dollar soient en quelque sorte négatifs pour les actions», a déclaré Art Hogan, stratège de marché à Wunderlich Securities. Il a noté que la vitesse de la hausse du dollar était le plus grand indicateur du marché, en plus des préoccupations au sujet des données économiques et de la hausse des taux d’intérêt.

Et comme je l’ai mentionné ci-dessus, lorsque le dollar monte, les biens et services que nous exportons à d’autres nations deviennent plus chers pour elles, ce qui fait du mal à nos entreprises. C’est si fondamental que même la Maison Blanche le comprend … Malgré les assurances de la Fed disant qu’un renforcement du dollar est positif pour les emplois américains, la Maison Blanche a publié la déclaration suivante: « Le renforcement de l’USD est un vent contraire pour la croissance américaine ».

Mais, encore plus important, un dollar américain puissant rend plus difficile pour les marchés émergents du monde entier d’emprunter de nouveaux fonds et de rembourser les anciennes dettes. C’est particulièrement vrai pour les pays qui dépendent fortement des exportations de matières premières.

La situation devient particulièrement affreuse pour les économies de marché qui produisent des matières premières. Beaucoup de pays émergents comptent sur leurs ressources naturelles pour la croissance et n’ont pas encore développé les industries les plus avancées. Comme la valeur des produits de leur principale industrie baisse, les investisseurs étrangers suppriment les crédits disponibles, alors que leur monnaie est en baisse contre le dollar américain. Ils ne se trouvent pas seulement en difficulté pour payer leurs dettes – ils ne peuvent plus.

Il a été estimé que les marchés émergents ont emprunté plus de 3 trillions de dollars depuis la dernière crise financière. Mais maintenant, le processus qui a créé le boom des marchés émergents commence à faire marche arrière. L’économie mondiale est alimentée par des dollars bon marché. Donc, si le dollar américain continue d’augmenter, cela ne sera une bonne nouvelle pour personne. Et bien sûr, la plus grande menace potentielle est la bulle de 74 trillions de dollars de produits dérivés de change qui pourrait finir par éclater à tout moment.

Les algorithmes informatiques sophistiqués que les institutions financières utilisent pour échanger des dérivés de change sont finalement basés sur des hypothèses humaines. Lorsque les devises se déplacent très peu et que les eaux sont calmes sur les marchés financiers mondiaux, ces algorithmes ont tendance à travailler vraiment, vraiment bien. Mais quand l’inattendu se produit, certaines des plus grandes sociétés financières dans le monde peuvent imploser du jour au lendemain.

Rappelez-vous ce qui est arrivé à Lehman Brothers en 2008. Des événements inattendus peuvent paralyser des géants financiers en quelques heures. Aujourd’hui, il y a cinq banques américaines qui ont chacune plus de 40 trillions de dollars d’exposition totale aux produits dérivés de toutes sortes. Ces cinq banques sont JPMorgan Chase, Bank of America, Goldman Sachs, Citibank et Morgan Stanley.

En transformant Wall Street en un gigantesque casino, ces banques ont été en mesure de gagner d’énormes sommes d’argent. Mais elles font constamment des exercices de haute voltige. Un de ces jours, leur addiction aux jeux téméraire va revenir les hanter, et l’ensemble du système financier mondial sera sévèrement touché.

Comme je l’ai dit tant de fois auparavant, les dérivés vont être au cœur de la prochaine grande crise financière mondiale. Et grâce au mouvement sauvage des devises mondiales ces derniers mois, il y a maintenant plus de 74 trillions de dollars dans les dérivés de change à risque. Toute personne qui ne veut pas voir la difficulté à l’horizon en ce moment est volontairement aveugle.

Michael Snyder

Traduit par jj, relu par Diane pour le Saker Francophone

Il est vraiment dommage que votre site ne fasse pas mieux le tri entre les articles sérieux comme celui-ci, et les articles de pure propagande Poutinienne comme il y en a beaucoup ici, car cela jette le discrédit sur l’ensemble des articles.

Personnellement, je dois vous dire adieu car je ne supporte plus cette ligne pro Poutine qui sent très mauvais. Adieu !

Tous les dégoûts sont dans la nature… si le fait que nous ne soyons pas d’accord sur la Russie (quel pourcentage des articles de la Plume traitent de la Russie ?) justifie de jeter tout le contenu du site, libre à vous. Je ne retiens personne. Adieu donc !